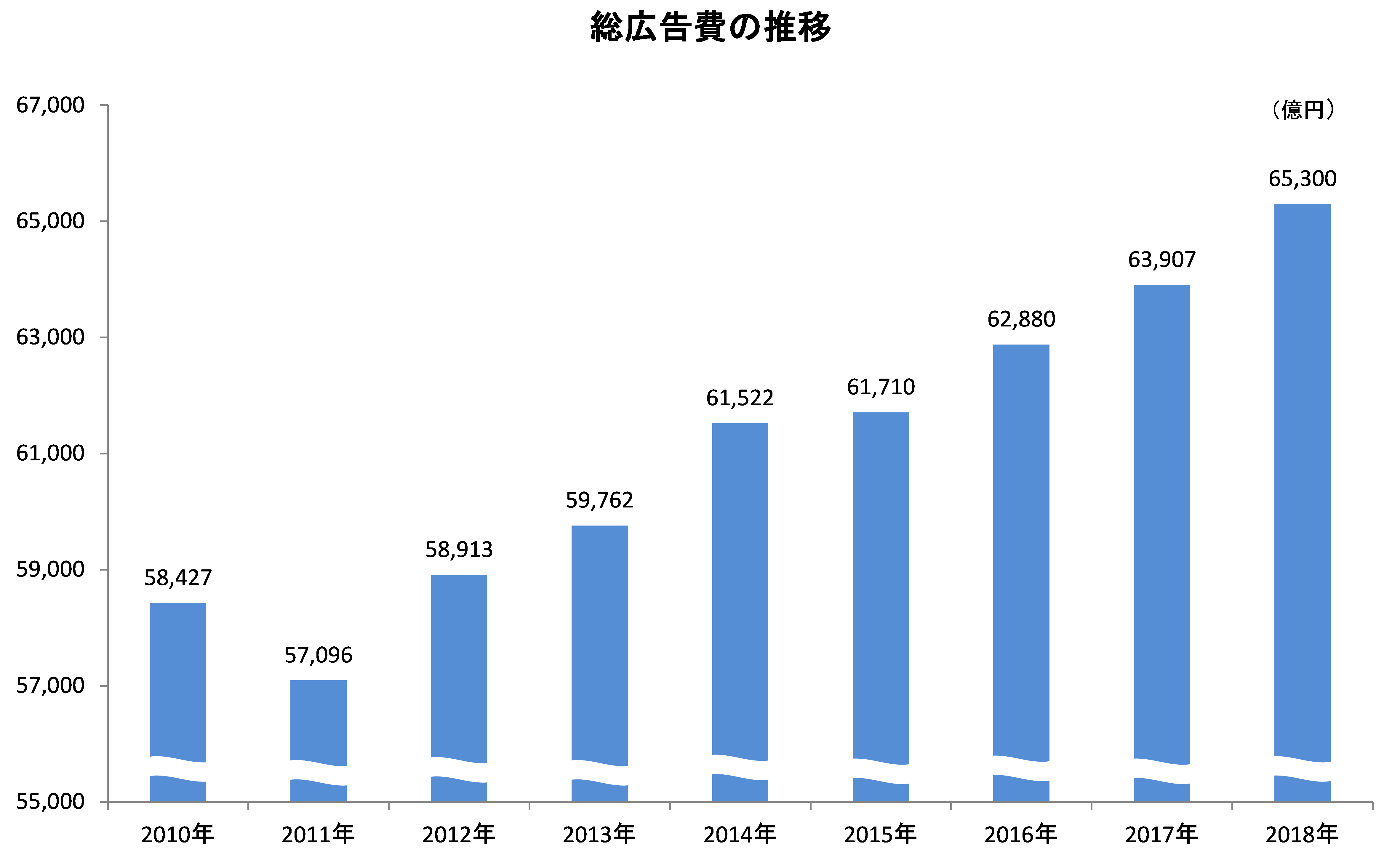

●日本の総広告費は、6兆5,300億円(前年比102.2%)となり、7年連続のプラス成長

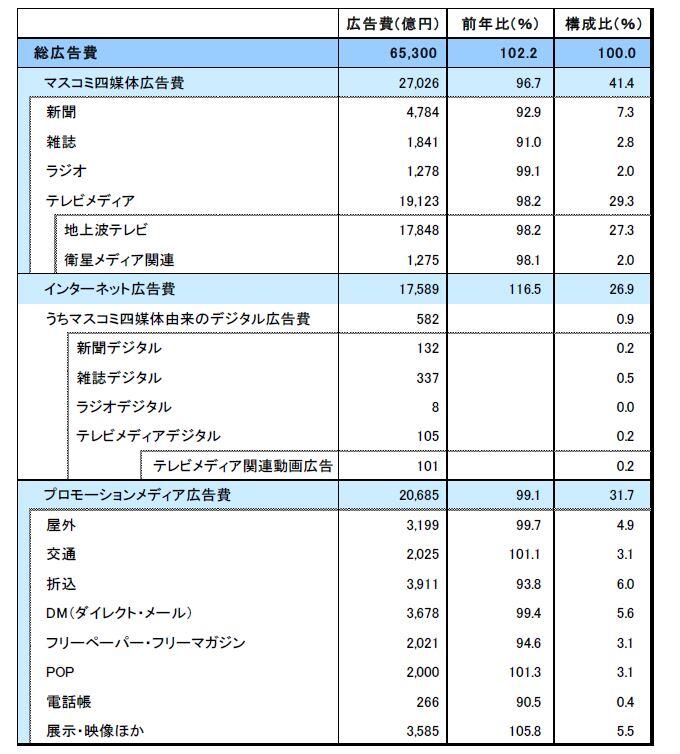

●インターネット広告費は、1兆7,589億円(前年比116.5%)、5年連続の二桁成長となり、地上波テレビ広告費1兆7,848億円に迫る

●マスコミ四媒体由来のデジタル広告費※は、582億円(新設項目)

株式会社電通(本社:東京都港区、社長:山本 敏博)は本日、わが国の総広告費と、媒体別・業種別広告費を推定した「2018年(平成30年)日本の広告費」を発表した。

2018年(1~12月)の日本の総広告費は、戦後最長といわれる景気拡大に伴い、6兆5,300億円、前年比102.2%となり、7年連続でプラス成長となった。なお、2018年の名目国内総生産(GDP)に対する総広告費の比率は1.19%である。

<2018年 日本の広告費の概況>

2018年の総広告費は、持続する緩やかな景気拡大に伴い、通年で前年比102.2%となった。

先行き不透明な世界経済や度重なる自然災害、弱含みの個人消費や高まらない所得実感など不安材料は多かったものの、好調な企業収益などが日本経済の成長を後押しし、また媒体別では引き続き好調なインターネット広告費が総広告費全体をけん引する結果となった。市場全体としては、まさに構造変化の真っただ中にあると言える。

一方、インターネット広告のみで解決できないマーケティング課題を、従来からある媒体と組み合わせるなどして解決する統合ソリューションがより深化した。データやテクノロジーを活用し、各媒体の強みをさらに高めていく動きがより顕著となった。

1.媒体別にみると、「新聞広告費」(前年比92.9%)、「雑誌広告費」(同91.0%)、「ラジオ広告費」(同99.1%)、「テレビメディア広告費」(同98.2%、地上波テレビと衛星メディア関連)を合計した「マスコミ四媒体広告費」は、前年比96.7%となった。「インターネット広告費」(同116.5%)は、運用型広告を中心に堅調な伸びを示し、加えて、今回初推定したマスコミ四媒体由来のデジタル広告費※の増加による効果もあり(前年は仮推定・非開示)、広告費全体を大きく押し上げる結果となった。「プロモーションメディア広告費」(同99.1%)は、「交通広告」「POP」「展示・映像ほか」が増加。

2.業種別(マスコミ四媒体、衛星メディア関連は除く)では、21業種中5業種で増加した。

・主な増加業種は、「精密機器・事務用品」(前年比123.2%、メガネ型拡大鏡)、「外食・各種サービス」(同104.0%、飲食業、人材派遣)など。

・主な減少業種は、「出版」(同87.2%、出版案内、婦人・家庭誌)など。

<2018年 媒体別広告費>

※マスコミ四媒体由来のデジタル広告費とは、マスコミ四媒体事業社などが主体となって提供するインターネットメディア・サービスにおける広告費のこと。新聞デジタル、雑誌デジタル、ラジオデジタル、テレビメディアデジタルのことで、これらのデジタル広告費はマスコミ四媒体広告費には含まれない。なお、テレビメディアデジタルの内訳である「テレビメディア関連動画広告」は、キャッチアップサービスなどインターネット動画配信における広告費のことを指す。

1.総広告費の推移

2018年の総広告費は、6兆5,300億円、前年比102.2%と、7年連続でプラス成長となった。

2.媒体別広告費の概要

媒体別にみると、前年に引き続き運用型広告、動画広告(SNS上での活用も増加)の成長がさらに加速した「インターネット広告費」は、1兆7,589億円(前年比116.5%)と5年連続で二桁成長となった。構成比も総広告費全体の26.9%となり、前年より3.3ポイント増加。2018年から推定を開始した「マスコミ四媒体由来のデジタル広告費」は582億円だった。

なお、「インターネット広告媒体費」は、1兆4,480億円(同118.6%)と、前年より2,274億円増加した。

一方、「マスコミ四媒体広告費*(衛星メディア関連も含む)」は、2兆7,026億円(同96.7%)と4年連続して減少。また、「プロモーションメディア広告費」も、2兆685億円(同99.1%)と、4年連続での減少となった。うち「展示・映像ほか」については、7年連続のプラス成長。

*マスコミ四媒体広告費には広告制作費も含まれている。

■新聞広告費:4,784億円(前年比92.9%)

・新聞広告費は、販売部数とページ数がともに減少したこともあり、前年に引き続き減少傾向だった。

・通年では、「第23回オリンピック冬季競技大会(2018/平昌)」、自然災害お見舞広告、「2018 FIFAワールドカップ ロシア大会」、相次ぐ謹告、業績好調を反映した企業広告などが増加したものの、全体としてはマイナスで推移した。

・業種別では、シニア向け通販系医薬品などを含む「薬品・医療用品」「飲料・嗜好品」が増加。一方、前年の衆議院選挙などの反動減で、「官公庁・団体」がマイナスとなった。

・新聞紙面とデジタルの連動が顕著に表れてきており、無購読層との新たな接触を図る施策が活性化している。また、紙媒体としての新聞に限定しない、さまざまな社会的機能と資産を活用した統合的な課題解決への取り組みや、地方創生関連の施策がさらに進んだ。

■雑誌広告費:1,841億円(前年比91.0%)

・紙の出版物推定販売金額は、前年比94.3%と14年連続でマイナスとなった。一方、電子出版市場は同111.9%と、前年に続き二桁成長となった。紙と電子出版全体では同96.8%。

※数字出典:『出版月報』2019年1月号

・雑誌広告費も年間を通じて前年を下回った。一方、前年に続き、出版社由来のデジタル広告費(本雑誌広告費には含まないが、インターネット広告費には含まれる)が二桁成長。出版社系デジタルメディアの成長(コンテンツの質の高さ、メディアパワーの成長など)や、出版社のデジタルトランスフォーメーション(SNS拡散企画や出版社制作の動画プロモーションの活用等)、また多様なコンテンツホルダーとしての大規模な事業開発(コミックなどの各種コンテンツを活用したイベント等)により、新領域ビジネスの伸長が期待される。

・業種別では、「エネルギー・素材・機械」「家庭用品」などが増加。一方、前年に続き、トップ業種である「ファッション・アクセサリー」などは減少。「化粧品・トイレタリー」も全体では減少したものの、美容誌などでは増加傾向にある。

■ラジオ広告費:1,278億円(前年比99.1%)

・ラジオ広告費は、3年ぶりにマイナス。トップ業種の「外食・各種サービス」が前年比97.1%と前年に続き減少したことが要因の一つ。

・業種別では、通販などが伸長した「流通・小売業」(前年比114.9%)や、「精密機器・事務用品」(同120.3%)、「自動車・関連品」(同104.0%)など13業種が増加した。一方、減少は8業種。

・「radiko.jp(ラジコ)」は、月間ユニークユーザー数とプレミアム会員数が堅調に増加し、年後半にはオーディオアドを本格的に開始。

・コミュニティ放送も前年に続いて堅調で、ラジオ広告費全体の押し上げに寄与した。

■テレビメディア広告費(地上波テレビ+衛星メディア関連):1兆9,123億円(前年比98.2%)

◇地上波テレビ:1兆7,848億円(同98.2%)

・地上波テレビは、緩やかな景気拡大で増加が期待されたものの、出稿の勢いが活性化するまでには至らなかった。

・番組(タイム)広告(前年比101.2%)は、「第23回オリンピック冬季競技大会(2018/平昌)」「2018 FIFAワールドカップ ロシア大会」「第18回アジア競技大会(2018/ジャカルタ)」などのスポーツ番組が貢献し増加した。地域別では、通年で基幹8地区中、東京、名古屋(2年連続)、大阪(2年連続)、北海道、静岡、広島の6地区が前年超え。

・スポット広告(同96.3%)は、一部業種で増加が見られたものの、2年連続でのマイナスになるなど年間を通して低調に推移。地域別では、通年で全32地区中、沖縄を除く31地区で前年実績を下回った。

・業種別では、「精密機器・事務用品」「外食・各種サービス」「教育・医療サービス・宗教」「金融・保険」などが増加。一方、構成比の高い「食品」「化粧品・トイレタリー」「飲料・嗜好品」などが減少した。

◇衛星メディア関連:1,275億円(同98.1%)

・BS 放送 922.9億円(前年比99.7%)、CS放送 187.0億円(同93.1%)、CATV放送 164.8億円(同94.7%)と、前年まで成長が続いていた衛星メディア関連がマイナスに転じた。

・特に、CS放送のペイテレビチャネルにおける通販広告の減少が顕著。背景にはレスポンスの低下に伴う投下量の見直しやデジタルシフトの進展などがあると考えられる。

■インターネット広告費:1兆7,589億円(前年比116.5%)

◇インターネット広告媒体費:1兆4,480億円(同118.6%)

・インターネット広告媒体費のうち運用型広告費は1兆1,518億円(前年比122.5%)を占め、大規模プラットフォーマーを中心に高い成長率となった。自社プラットフォームを保有する媒体社も運用型の機能拡充とその広告販売に注力し始めており、各種コンテンツメディアについては、収益基盤となる運用型広告プラットフォームの活用を進めている。

・2018年の特徴は、自社プラットフォームの開発・拡大路線をとる媒体社と、他社プラットフォームの活用を軸とする媒体社に傾向が分かれてきたことにある。加えて、動画広告の表示フォーマット開発が進むなど、媒体UI(ユーザーインターフェース)の洗練化が進展した。

・また、大手プラットフォーマーによる事業は、広告領域だけではなく、AIスピーカーや決済領域、自動運転車への進出など多方向に拡大中。

・クライアントのブランドセーフティーへの関心の高まりとともに、運用型広告についてはより精緻な運用が求められている。予約型広告については評価が見直される傾向があるが、第三者配信への対応など運用型広告と同等の配信技術の導入が求められている。

・アドフラウド問題への対処などを含め、業界全体に高いコンプライアンス意識が求められている。

・また、本広告費には含まれないが、2018年にはEコマースメディアにおける広告市場も急速に成長しており、今後もその動向が注目される。

マスコミ四媒体由来のデジタル広告費:582億円(インターネット広告媒体費の一部)

・マスコミ四媒体由来のデジタル広告費は、急速に成長しており(前年比二桁成長と見られる)、運用型以外の領域での上昇が確認された。

・新聞デジタル:132億円。各社ともに運用型広告の売上改善、アドベリフィケーションへの対応、特にブランドセーフティーへの貢献に注力した一年であった。専門分野に特化したメディアのPV数が増加した結果、同メディアの成長が加速。さらに2019年を見越し、ヘッダービディングやアドフラウド対策など技術面での強化が進んだ。ブランドイメージの毀損を避けるトレンドが強まり、新聞デジタルの必要性が高まってきている。業種別では「ファッション・アクセサリー」などのラグジュアリー系が好調を維持。一方、「金融」「自動車関連」が減少。

・雑誌デジタル:337億円。出版社のデジタル事業拡大に伴い、アドベリフィケーションやブランドリフトを基点とした出版コンテンツの価値がクライアントに認められ、前年比200%超を達成したメディアも多くあった。紙媒体を基点としないデジタルネイティブメディアが相次いでローンチし、ユニークユーザー数・広告ともに好調に推移した。主要出版社では、デジタル広告の売上が広告売上全体の40~50%になるなど、デジタルメディアシフトが大きく進んだ。

・ラジオデジタル:8億円。「radiko.jp」をはじめするオーディオアドが急速に市場を拡大させている。ラジオデジタルの数字は前年比で増加したと見られ、その大きな要因には放送局独自のインターネットオリジナルコンテンツの堅調な伸びがあると考えられる。

・テレビメディアデジタル:105億円。2015年以降、テレビメディア関連動画広告が急速に成長しており、2018年には100億円を突破。地上波テレビ番組のキャッチアップ配信を行うTVer(ティーバー)などは、コンテンツ力を背景にさらなる展開が期待される。

◇インターネット広告制作費:3,109億円(同107.7%)

・インターネット広告制作費は、2018年も堅調に推移。

・企業のデジタルトランスフォーメーションの進展により、マーケティング活動とデジタル制作の相関性が一層強まってきた。「東京2020オリンピック・パラリンピック競技大会」に向け、この傾向はさらに加速していくと予想。

・特に伸長している制作領域は、コンテンツマーケティング(情報記事など)、ユーザーとのコミュニケーションサイト(会員サイトなど)、ウェブ動画(動画サイト、自社サイト掲載用など)、SNSとの連携企画、モバイルサイトなど。

・自社サイトをマーケティング活動の重要なメディアとして捉える傾向が、ますます顕著にってきた。その背景には、昨今取り沙汰されることの多いブランドセーフティーが担保できるという視点が見逃せない。情報の品質や信頼性という観点からも、自社サイトを含むオウンドメディアの制作が改めて注目されている。

・他の施策と併せた「コミュニケーション設計」や「効果の可視化」など、デジタル制作の領域でもマーケティングの実効性がますます求められるようになってきている。

■プロモーションメディア広告費:2兆685億円(前年比99.1%)

◇屋外:3,199億円(同99.7%)

・大きな流れとして、旧来の看板からデジタルサイネージ(LEDを活用した看板も含む)への移行が見られる。一方、引き続きネオン看板など一定の需要もある。

・長期看板では、自然災害による修理やデザイン変更による製作需要が増加した。

・屋外ビジョンでは、特に渋谷において、ITプラットフォーム、ITサービスアプリ、ゲームアプリなどの広告が増加した。

・スタジアム看板は、プロ野球の観客動員数が増加したことに伴い、媒体費も増加した。

◇交通:2,025億円(同101.1%)

・鉄道では、紙媒体(中づり、まど上、ドア横、駅ばり)が落ち込み、それを車内・駅構内のデジタルサイネージでカバーする傾向が継続した。特に首都圏では、新型車両の増加に伴い、車内デジタルサイネージが好調。「ダイナミック・デジタルOOH」を利用したサイネージ展開や、車両・駅構内のデジタルサイネージを組み合わせる広告展開が進んだ。

・空港では、訪日観光客の増加に伴い、広告需要が伸びている。

・タクシー広告は、空港同様に観光客の増加に伴って増加傾向にある。

・業種別では、「出版」や「飲料」の広告が減少する一方で、エステ系、人材系、外資系の広告が増加。

◇折込:3,911億円(同93.8%)

・新聞購読率、新聞発行部数の減少などに伴う折込枚数やサイズダウンの影響により、広告費は減少傾向が続いた。

・地域別では、自然災害のあった「中国」「近畿」「北海道」において特に落ち込みが顕著。

・近年の新聞購読世帯の減少に伴い、新聞折込広告の到達率(リーチ)が低下。そのため、新聞無読層への折込広告到達を補完するポスティングやフリーペーパー折込の更なる活用、位置情報を利用したジオフェンシング広告などとのオンオフ統合も進行している。

◇DM(ダイレクト・メール):3,678億円(同99.4%)

・インターネット広告だけでは取り込めない顧客を、紙のDMで取り込もうとするケースが顕著であった。特に通販では、ECサイト上で「かご落ち」(買いたい商品を購入予定フォルダに入れたままにすること)した人に対して、紙のDMをタイミングよく送付し購買につなげるといった紙とウェブの連携企画が進んだ。

・データの活用や印刷の高速化に伴い、パーソナライズドカタログなどハイクオリティなDM手法も現実化してきている。

・DM無宛名便市場は、公共性の高い事業においては案内・告知メディアの一つとして重要視されて拡大傾向にあり、特に中部地方で活発化している。地域によっては、見守り事業を担っているケースもある。

【参考】

デジタル印刷機の高度化に伴って最適なメッセージを個々人にカスタマイズすることが可能になったことを受け、より効果的でリッチなコンテンツが普及し、制作費などが増加傾向にあると考えられるため、今回その制作費関連部分の推定を行った。

DM広告制作関連市場(2018年推定):1,214億円

◇フリーペーパー・フリーマガジン:2,021億円(同94.6%)

・全体に広告費は減少傾向にあるものの、売上や来店者数など効果が分かりやすいイベントやサンプリングなどのプロモーション活動は増加。また、地域密着やエリア限定、ターゲットを限定(より深く、明確なセグメント)したキャンペーンへの単発広告が増加した。

・一年を通して、紙面と折込(チラシ)双方の同時販売が伸長。とりわけイベントプロモーションと掛け合わせた複合企画が多く見られた。また、雑誌出版社等との連携による紙と紙のメディアミックスも好調に推移した。

・デジタル広告費についても、「タイアップ」「アドネットワーク収入」「メール配信」など近年好調であった分野は引き続き堅調に推移し、さらに媒体社由来の「インフルエンサー施策」も伸長した。

◇POP:2,000億円(同101.3%)

・前年から大型スーパー、百貨店、ホームセンターでのPOP領域の減少は続いたが、スーパー、家電量販店、ドラッグストアなどPOPを多く取り扱う業態が好調であったため、全体としては増加した。小売業が独自にテクノロジーやコンテンツを活用してデジタルPOPを設置するケースが増えていることもあり、メーカーによるPOPの役割に変化が出始めている。

・全国的にインバウンド需要が高まっているが、POPについては地方の主要都市に限られている。

・業種別では、化粧品・トイレタリーはインバウンド需要の継続からドラッグストアが売場を拡大し、POPも増加。スーパーマーケットでは菓子、食品が好調であった一方、ビールなど飲料のPOPは減少した。百貨店・大型スーパーにおけるファッションやアクセサリーは不調で、消費者のECサイトへの移行も相まって店頭POPは減少した。

・製作費については、前年に続き二極化現象(高価訴求と徹底した廉価版)が進行した。

◇電話帳広告:266億円(同90.5%)

・避難所マップや防災の心得などを収録した「防災用別冊版」を同梱し、全住戸・全事業所を対象に届ける体制が拡大してきた。全国すべての地域において、全住戸・全事業所にアクセスできる「デリバリープラットフォーム」を活用した全戸型ポスティングサービスが広がってきている。「電話帳」は「地域と暮らしのメディア」へのパラダイムシフトを遂げており、地元の特色を生かした表紙や特集記事などによる広告価値の向上が進んだ。

◇展示・映像ほか:3,585億円(同105.8%)

・訪日観光客の増加や「2020東京オリンピック・パラリンピック競技大会」に伴う再開発などにより、市場環境は良好であった。特に東京では、「国家戦略特区」による都市再生プロジェクトが進行しており、デジタルテクノロジーを駆使したアートイベントやeスポーツなどの開催が盛んであった。

・地域別では、東京の日比谷・渋谷・日本橋などで、人、モノ、コトが交流し、新たな体験価値が創出される空間が誕生。また中部では、名古屋城や名古屋港周辺のテーマパーク、空港隣接地の複合商業施設などの開設が相次いだ。西日本エリアでも観光施策が活況を呈したが、とりわけ「山口ゆめ花博」は52日間で136万人強の来場者を集めるなど、多様な体験型交流プログラムが人気を博した。

・また前年に続き、ターゲットを明確にし、SNSとの連動を狙った期間限定の「ポップアップストア」が高い話題を呼んだ。

【参考】

近年のイベント需要の拡大に伴い、その広告市場規模推定に対する要望が強い。「展示・映像ほか」にはイベント以外の広告費も含まれており、必ずしもイベント関連広告市場とは言えないため、今回その市場規模の推定を試みた。

広告業からみたイベント関連広告市場(2018年推定):3,148億円

その他、プロモーションメディアに関連する市場動向

【参考】

エリアマーケティングや全戸配付需要の高まりにより伸長していると考えられる「ポスティング市場」についても今回推定を行った。

ポスティング市場(2018年推定):1,129億円

3.業種別広告費(21業種、マスコミ四媒体〈衛星メディア関連は除く〉のみ)について

2018年は21業種中5業種の広告費が増加、16業種が減少となった(2017年は6業種が増加、15業種が減少)。

電通メディアイノベーションラボ 研究主幹 北原利行による「2018年 日本の広告費」の「ウェブ電通報」解説記事はこちら:https://dentsu-ho.com/articles/6500

以上